Podľa môjho názoru sa v súčasnosti nachádzame v strede nového Schumpeterovho cyklu inovácií. Proces deštrukcie sa bude preto v nasledujúcich rokoch zrýchľovať, čo povedie k zániku a rozpadu množstva firiem a odvetví.

Napríklad bankovníctva, ako ho poznáme dnes, penzijných fondov, národných leteckých spoločností, ale aj spoločností ako Tesla, Google, Amazon, Facebook a Apple. Ohrození sú aj výrobcovia stolových počítačov a vysoké ceny ropy.

Piatu inovačnú vlnu, ktorá sa začala v úvode 90. rokov minulého storočia, charakterizuje nízky ekonomický rast, nízka produktivita a slabá inflácia. Na rozdiel od štvrtej inovačnej vlny trvajúcej v období od roku 1950 do roku 1990, sa súčasná vlna vyznačuje nízkou produktivitou, čo nevyhnutne vedie k poklesu potenciálneho rastu HDP.

Nové odvetvia

Nedá sa jednoznačne vysvetliť, prečo je to tak. No jedným z hlavných dôvodov je fakt, že súčasné inovácie nevytvárajú nové priemyselné odvetvia, ako tomu bolo v minulosti.

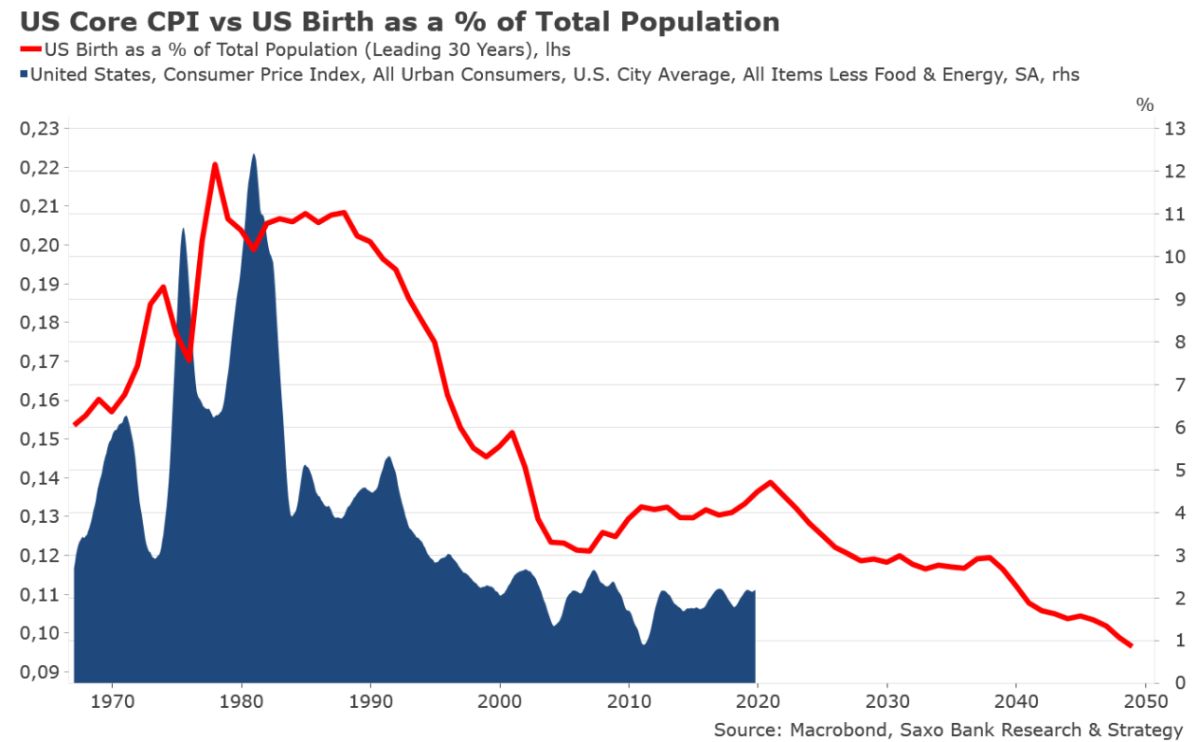

Na základe toho môžeme povedať, že v nasledujúcich rokoch bude okrem nízkeho ekonomického rastu bežná aj nízka inflácia. Dokazuje to aj nasledovný graf. Dáva do súvisu pôrodnosť v USA a spotrebiteľskú infláciu. Vidíme, že starnutie obyvateľstva má priamy dopad na pokles inflácie. Ďalšími faktormi, ktoré tlačia na nízke ceny sú nové technológie, oligopoly a rastúca zadlženosť.

V rozvinutom svete sme už zvyknutí na infláciu pod dvomi percentami. Čo je však ešte prekvapivejšie a málo diskutované, je spomalenie inflácie aj v rozvojových krajinách. Tu sme boli zvyknutí na oveľa vyššie čísla.

Inflácia a starnutie obyvateľstva

Na základe najnovších dát sa priemerná inflácia v krajinách BRICS + (Brazília, Rusko, India, Čína, Južná Afrika a Indonézia) dostala na len 3,5 percenta. Bezprostredne po finančnej kríze to pritom bolo sedem percent.

Pri téme japonizácie ekonomiky som bol doteraz vždy skeptický. Zdá sa však, že nám to reálne hrozí. Podobne ako v Japonsku, aj v Európe má mimoriadne uvoľnená politika centrálnej banky len malý efekt na hospodársky rast. Starnutie populácie sa naopak stáva hlavnou brzdou dlhodobého rozvoja.

Okrem toho vidíme, že náklady politiky centrálnej banky neustále rastú. Všetci si už uvedomujeme, že monetárna politika nie je tým správnym nástrojom na podporu ekonomiky. Nevýhody, ktoré so sebou prináša, prevyšujú výhody. Centrálni bankári však postupujú po svojej ceste naďalej, čím sa pomaly približujú k bodu, kde sa centrálne banky stávajú hlavným trhovým hráčom.

Môžeme to pozorovať napríklad na európskom dlhopisovom trhu. Podľa našich výpočtov už ECB vlastní zhruba 70 percent verejného dlhu Francúzska. V prípade Nemecka je to až 80 percent. Dôsledky však vidíme už aj na akciovom trhu. Súhlasím s mnohými ekonómami, ktorí hovoria, že akciový trh má vplyv na reálnu ekonomiku.

Regulátori si preto nemôžu dovoliť nechať akciový trh spadnúť. Nákaza by sa totiž skoro rozšírila aj do ekonomiky. Do akciového trhu bolo preto v minulých rokoch napumpované toľko likvidity, že dnes je takmer nemožné začať ju sťahovať.

Finančné injekcie

Jediným riešením je pokračovať vo finančných injekciách, čo vysvetľuje, prečo dnes kvantitatívne uvoľňovanie realizuje až 60 percent centrálnych bánk vo svete. Zvýšenie sadzieb a kvantitatívne utesňovanie je vo svete dlhu takmer nemožné.

Rozvojové krajiny zvýšili svoje zadlženie v amerických dolároch na 3,7 bilióna dolárov, čo je 158 percent stavu z roku 2008. Tento dlh by sa nedal splácať, ak by sa sadzby pohli nahor. Vyžadovalo by si to veľké sociálne náklady, ktoré nikto zo zodpovedných nie je ochotný znášať.

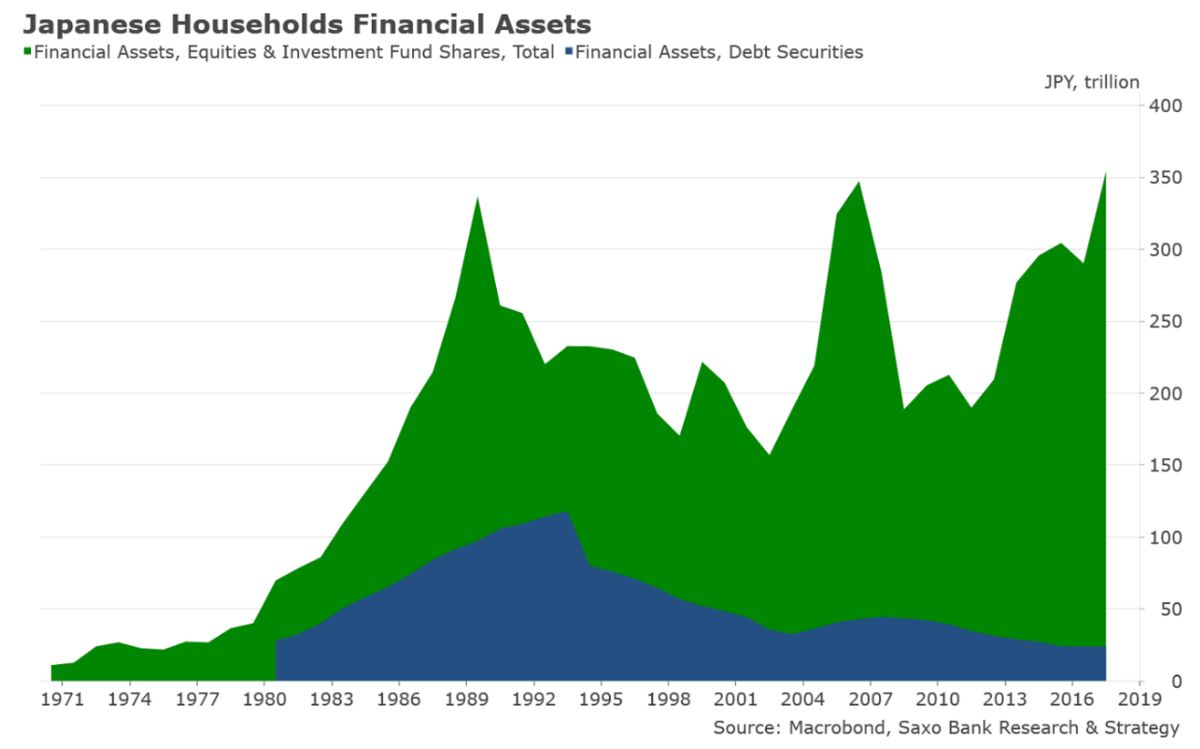

Čo to znamená pre investorov? Japonsko je príkladom najmä per európskych investorov. Ich záujem sa bude preto čoraz viac upierať na akciový trh na úkor dlhopisov. Graf nižšie ukazuje, že akcie sa za 30 rokov stali v Japonsku najatraktívnejším investičným nástrojom.

Japonská centrálna banka totiž poháňala akciový trh, z čoho ťažili najmä exportné spoločnosti, ktoré poháňal aj slabý japonský jen. Aj v budúcich rokoch bude preto pravdepodobne akciový trh profitovať.

Neznamená to, že by nás nemali zaujímať finančné nerovnováhy. Je napríklad znepokojujúce, že hedgeové fondy sa aktuálne koncentrujú najmä do piatich najväčších technologických spoločností (Microsoft, Amazon, Facebook, Alibaba and Alphabet). Vo svete neohraničeného kvantitatívneho uvoľňovania a nízkej inflácie však investori hľadajúci výnosy nemajú inú alternatívu ako akcie.

Christopher Dembik, hlavný makro analytik Saxo Bank