Viac ako tri roky sme od niektorých jednotlivcov (napr. aj od lídra slovenskej opozície, ale aj od viacerých analytikov) počúvali, že ECB kvantiatívnym uvoľňovaním (ďalej budem používať QE) zachraňuje problémové krajiny eurozóny.

Od ohlásenia jeho konca (ku ktorému by malo dôjsť v decembri) už prešiel mesiac. Trhy by teda podľa tejto logiky mali panikáriť a zbavovať sa dlhopisov viac zadlžených krajín. Nestalo sa tak. Naopak, výnosy z dlhopisov medzičasom klesli. Vo Francúzsku, Taliansku a Španielsku (čo sú už krajiny, ktoré sa do eurovalu nezmestia), to bolo dokonca viac než v bezpečnom Nemecku.

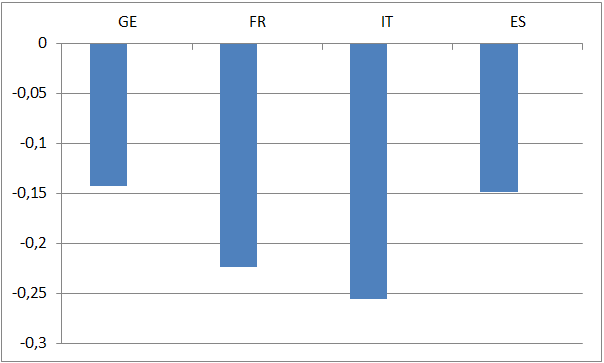

Zmena výnosov z desaťročných štátnych dlhopisov vybraných krajín od júnového zasadnutia ECB:

Už viackrát som písal, že tvrdenie, že QE bol program na záchranu problémových krajín eurozóny, je totálna blbosť. ECB s ním totiž prišla v situácii, kedy si všetky problémové ekonomiky požičiavali najlacnejšie v histórii (mimo Grécka, grécke dlhopisy však ECB v rámci QE tak či tak nenakupovala).

Z tohto pohľadu teda neexistoval žiaden dôvod, aby ECB takto pomáhala problémovým krajinám. Keď nám história všetkých kríz EÚ/eurozóny niečo ukázala, tak že sa koná až päť minút po dvanástej, a nie keď sa nič nedeje. Z tohto pohľadu teda argument o zachraňovaní tiež žiaden zmysel nedáva.

Hlavný argument, že prečo ECB nemusela v roku 2015 prísť s programom na záchranu eurozóny, je však ten, že s jedným už v roku 2012 prišla. Je ním podmienená garancia štátnych dlhopisov, podľa ktorej ECB v prípade potreby skúpi všetok dlh so splatnosťou 1-3 roky, keď krajina príjme program eurovalu. Tým sa v podstate odstránili finančné obmedzenia eurovalu a teda sa rozplynuli aj obavy, že nebude dostatok peňazí pre záchranu problémových krajín.

Riziko bankrotu krajiny sa teda prijatím tohto programu zúžilo na domáce politické rozhodnutie zaviesť vlastnú menu. Toto opatrenie zafungovalo stopercentne a práve preto si periférne ekonomiky ešte pred QE požičiavali rekordne lacno.

Aktuálny na dlhopisových trhoch ukazuje, že pravdu mali tí, ktorí tvrdili, že toto nie je o podpore problémových krajín eurozóny. Ale že dôvodom bol pokles inflácie na mimoriadne nízke úrovne v situácii, kedy už ECB nemala priestor podporiť tvorbu nových peňazí vo forme úverov výraznejším znížením úrokových sadzieb. A tak sa zamerala na dlhodobé úročenie. To ovplyvňovala tak, že z trhu skupovala štátne dlhopisy, čím tlačila nadol ich výnosy, a keďže výnosy zo štátnych dlhopisov slúžia pre dlhodobé úvery ako bezriziková sadzba, ku ktorej sa následne pripočítavajú rizikové prirážky, tak tým pádom klesalo dlhodobé úročenie. A preto sú lacné hypotéky.

O úspechu tohto kroku sa dá polemizovať. Ja osobne som skôr skeptický. Jadrová inflácia vzrástla od spustenia QE len o 0,4 percentuálneho bodu, čo by sa podľa mňa plus/mínus stalo aj keby dlhopisy nenakupovala. Celková inflácia je síce podstatne vyššia, to však súvisí s cenou ropy, ktorá bola na prelome rokov 2014/2015 pod silným tlakom, pričom aktuálne je to naopak. Politika ECB má však s ropou pramálo spoločné.

Podľa mňa ECB zbytočne spravila kontroverzný krok, pretože opäť viac riešila vývoj cien ropy ako jadrovú infláciu, ktorá je ďaleko lepším obrazom inflačných tlakov v ekonomike. Pre politický pokoj by teda bolo lepšie, keby dlhopisy nenakupovala. Rozhodne však nezachraňovala eurozónu, lebo ju zachránila už dva o pol roka pred spustením QE.

Autor článku je Kamil Boros, analytik X-Trade Brokers